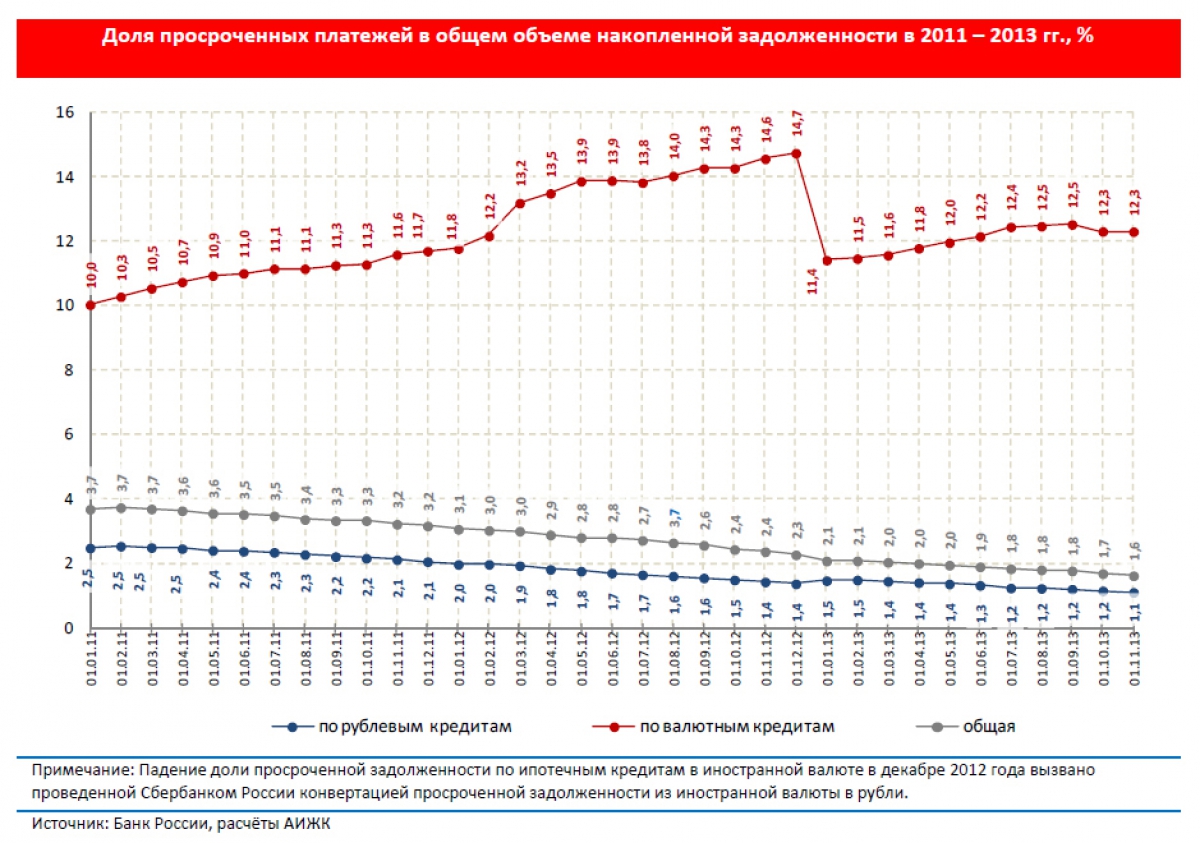

Конкуренция заставляет игроков ипотечного рынка постоянно обновлять продуктовые линейки. К сожалению, стремление во что бы то ни стало угодить клиенту ведет к росту рисков. Новых заемщиков банки готовы искать среди категорий лиц, ранее на ипотечный рынок не допускавшихся. Статистика позволяет банкирам не бояться, что они потеряют свои деньги. Кто готов рискнуть? В конце прошлого года старший вице-президент банка ВТБ24 Андрей Осипов сообщил СМИ, что вскоре его банк выведет на рынок кредитования физических лиц принципиально новый продукт – жилищный лизинг. Поясним: недвижимость, на приобретение которой банк выдал кредит, будет находиться не в залоге, а принадлежать до полного погашения займа лизинговой компании. В банке уточнили, что стоимость кредита может быть примерно на 1,5 процентного пункта выше, чем по базовым ипотечным программам. А ориентирован продукт будет на лиц с нефиксируемыми доходами. Между тем опрошенные БН эксперты отнеслись к заявленной идее прохладно. Так, по мнению независимого аналитика банковского сектора Екатерины Кондрашовой, в ближайший год банку на высокие объемы сделок по жилищному лизингу рассчитывать не стоит. Как минимум потому, что далеко не все россияне понимают, что такое лизинг. По словам аналитика на «привыкание» потребуется определенное время. Низкую популярность продукту предсказывает и аналитик «Инвесткафе» Михаил Кузьмин. «Если стоимость лизинговой операции будет выше, чем ипотечного кредита, экономического смысла в использовании данного продукта окажется немного», – полагает аналитик. Кроме того, часть клиентов не будут готовы платить значимые ежемесячные взносы, не являясь при этом владельцем квартиры. «Думаю, что этому предложению суждено стать сугубо нишевым продуктом», – вторит аналитик инвестиционного холдинга «ФИНАМ» Антон Сороко. По мнению эксперта, жилье в лизинг будут приобретать только те сограждане, кому отказали в выдаче классического ипотечного займа. При этом для заемщиков с трудно подтверждаемыми доходами у ВТБ24 уже есть продукт «Победа над формальностями». И два банковских продукта будут конкурировать между собой. С другой стороны, для получения кредита по продукту «Победа над формальностями» и похожим продуктам других банков требуется высокий первоначальный взнос – от 35%. При лизинге размер первоначального взноса особой роли не играет. Кроме того, как подсказывает Екатерина Кондрашова, получатель кредита сможет сэкономить на страховке и налоге на недвижимость. Также лизинг позволит банку обойти ряд будущих законодательных ограничений для ипотечного кредитования. Таким образом, определенные перспективы у продукта есть. Шанс приобрести квартиру наконец получат граждане, ранее на рынок недвижимости не допускавшиеся. Другое дело, что число дефолтов по таким сделкам может быть достаточно высоким. Доверительное отношение Следующая рассматриваемая новация также имеет прямое отношение к рискам заемщиков. В декабре Абсолют Банк объявил об упрощении процедуры аккредитации компаний-застройщиков. По новым правилам вместо внушительного пакета строительные компании должны предоставлять всего два документа – инвестиционный контракт на объект недвижимости и протокол распределения жилой площади. Кроме того, отдельные категории застройщиков, уже имеющие опыт работы с крупнейшими банками, могут быть аккредитованы после проверки службой безопасности Абсолют Банка без предоставления указанных бумаг. Отметим, что понять причины, подтолкнувшие Абсолют Банк к либерализации отношений с застройщиками, нетрудно. Во-первых, как говорит начальник управления продаж ипотечных продуктов Нордеа Банка Роман Слободян, аккредитация застройщика банком стопроцентной гарантии безопасности сделки покупателю в любом случае не дает. Например, сохраняется угроза, что стройка превратится в недострой. Во-вторых, большинство застройщиков уже прошли аккредитацию в других банках. В-третьих, крупные застройщики давно собрали пул банков и не видят смысла прилагать большие усилия для его расширения. Обычно представители компаний-строителей говорят, что достаточно сотрудничества с шестью-семью кредитными организациями. «Наша компания активно сотрудничает с ВТБ24, Сбербанком, Газпромбанком и Банком “Санкт-Петербург” – на сегодняшний день они полностью охватывают ту целевую аудиторию, которая интересует нас как застройщика, – еще более категоричен руководитель отдела ипотечного консультирования компании «Строительный трест» Максим Разуменко. Проще говоря, Абсолют Банк с планами охвата рынка новостроек запоздал, и теперь наверстывает упущенное. Есть и четвертая причина. Независимо от того, выполнит застройщик перед заемщиком свои обязательства или нет, ипотечный долг банку останется. Наконец, шаг Абсолют Банка совершенно новым для ипотечного рынка назвать нельзя. Например, уже упоминавшийся ВТБ24 готов давать кредиты на приобретение квартир в новостройках без аккредитации застройщика. При этом застройщик также проверяется банковской службой безопасности. И повышенные риски ВТБ24 закладывает процентную ставку по ипотеке. Решение Абсолют Банка бьет по интересам заемщика. Ведь добросовестно проведенная аккредитация в какой-то мере получателя ипотечного кредита все-таки защищает. «Выдвигаемые нами условия аккредитации достаточно жестки. Например, застройщик должен иметь в “портфолио” не менее двух готовых объектов. Его финансовые отчеты должны доказывать устойчивость на протяжении нескольких лет, а также соответствовать ряду других требований», – ранее рассказывала БН заместитель председателя Северо-Западного Банка Сбербанка России Марина Чубрина. Следом за Абсолют Банком на упрощение процедур проверки строительных компаний могут пойти и другие банки, ранее не спешившие с ипотечными продуктами для новостроек. То есть со временем все больше аккредитаций станут проводиться «для галочки». А это значит, что безопасность кредитных сделок на первичном рынке недвижимости пусть и незначительно, но снизится. Страх потеряли Естественно, банки не пошли на повышение рисков, если не увеличивалось бы число готовых рискнуть потенциальных заемщиков. С другой стороны, и растущие риски можно контролировать. Так, Северо-Западный банк Сбербанка России с декабря запустил сервис, позволяющий частным лицам еще до получения ипотечного кредита узнать персональные условия его реструктуризации. Проще говоря, уже на стадии заключения договора банк готов подсчитать, на каких условиях пересмотрит договор, если у заемщика начнутся финансовые проблемы. У банков есть веская причина не бояться роста долгов получателей кредитов. Как подсказывает опыт, оказавшиеся в трудной финансовой ситуации ипотечные должники в подавляющем большинстве случаев находят поддержку и не доводят дело до продажи квартиры. И доля «проблемных» жилищных займов остается низкой (см. таблицу). Более того, пока россиянам не грозит и рост безработицы. А это значит, что потерявший работу заемщик достаточно быстро восстановит кредитоспособность. Напомним, официальная безработица в России в ноябре 2013 года выросла на 1,6% и составила 864 тысячи человек. Однако, по оценкам Минтруда, из-за демографического спада в ближайшие три-четыре года численность населения трудоспособного возраста в России сократится на четыре миллиона человек, или на 4,6%, – до 82,6 миллиона в 2016 году. Соответственно, считает заместитель начальника отдела ипотечного кредитования Связь-Банка Владимир Тимофеев, в ближайшие годы безработица не будет оказывать давления на российский ипотечный рынок. Так что готовность кредиторов увеличивать рискованность предлагаемых продуктов имеет объективные причины. Конкуренция на ипотечном рынке ужесточается. А требования к ипотечным заемщикам упрощать, по сути, дальше некуда.